M&Aで会社を売却しよう、と考えた時にこんなことが気にならないでしょうか?

「変な業者や買手に話をしたばっかりに、いいように利用されてしまうのではないか?」

自社に技術力があると自負する方であればあるほど、この辺は気になるところかと思います。

でも、売手側が「全部秘密情報なんでお話できません!」と言い放ってしまったことで、「こりゃ買収検討できないな」と買手に判断されてしまうことも普通にあるので、どの場面でどこまで話をいいものなのか、きちんと売手側も理解しておく必要があります。

ここでは、技術をお持ちの会社がM&Aをする時に、どのようなリスクがあり、どのような対応するのが良いのかについてお伝えできればと思います。

M&Aを検討して技術を盗まれることはあるのか

そもそもM&Aを検討したことがきっかけで技術が盗まれることはあるのでしょうか?

答えは、絶対ノーとは言えない、です。

「技術」の種類にもよりますが、売却企業に在籍している役職員様の能力に由来する技術というものであれば、そう簡単に模倣できるものではありませんし、ここに特許や実用新案など法律上の保護があればなおさらM&A検討の過程で得た情報レベルで技術を盗むところまで至るのは困難だと思います(特定の人に依存する技術の場合は別途「引き抜き」を気にした方が良いと思われます)。

一方で、着想そのものに価値がある場合(つまり、技術そのものはそれほど特殊なものではないが着想が優れており競合がいないなどの場合)は、M&A検討で得られる情報で模倣が実現できる可能性はあります。

また、技術ではないですが、営業機密情報なども比較的利用しやすいものになります。例えば、保険代理店などで保険加入者というのは営業機密情報になりますが、この情報が漏れてしまうことで、自社の顧客取られてしまうリスクを抱えることに繋がってしまいます。

不安なことをお伝えしてしまいましたが、実際、「M&A検討がきっかけで技術を盗まれた」という話はほとんど聞いたことが無いです。

ただ、悪意を持てば企業のコアの情報まで知ることができるというのがM&Aではありますので、売手側は気にしておくに越したことはありません。

実務的には、売却企業の詳細情報として、決算申告書や取引先情報(取引金額、取引品目、取引条件など)、従業員の給与・雇用契約書、保有している設備等に関する情報、金融機関との契約内容など多岐に渡る情報を売手から買手にお出ししますし、場合によって、売却企業のキーマンも同席して買手企業と直接お会いしてお話する、というようなこともあります。

M&Aは買手側が多額の資金を投じることも多いので、売却企業をきちんと理解しないと怖くて買収できないというのが常識として進むのがM&Aですので、この辺りはM&Aを進める場合はある程度仕方ない部分として理解しましょう。また、過度に心配しすぎるとM&Aに踏み切れないことに繋がってしまいますので、正しくリスクを認識して正しく対応をしましょう、というのが正しい向き合い方になります。

なお、万一、M&A検討でやり取りをした情報がきっかけで、類似製品を出されたり、顧客を取られたりということが起こった場合は、不正競争防止法等をもとに差止請求や損害賠償請求を民事で行うなどの展開になり得ますが、そもそも立証が困難なケースも多いため、まずはこうした事態にならないようにすることが一番であることはいうまでもありません。

知っておきたいM&Aの段階別情報の出し方

それでは売却企業がM&Aを検討するにあたり、どういった情報管理がされるのが一般的なのでしょうか?

以下に、M&Aの流れと併せて注意すべき点を解説していきます。

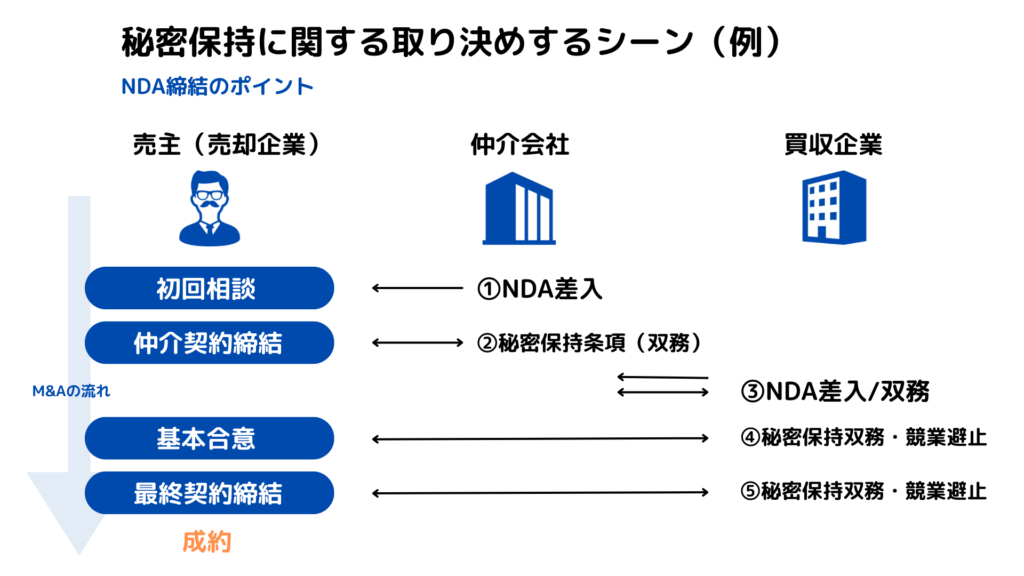

※NDAとは「Non-Disclosure Agreement」の略で秘密保持契約を指します。差入する際には秘密保持確約書というケースもあります。これと同義で、CA(Confidential Agreement)と呼ばれることもあります。仲介ではなくFAの場合はもう一社間に入る形になります。

ケースによって異なりますが、一般的には上図のようなやり取りで秘密保持に関する取り決めが行われることが多いです(例では仲介会社を経由していますが、直接買収企業とやり取りする場合は③からスタートするイメージです)。

それぞれのシーンについて、NDAの意味合いも含めて解説します。

※ここでは正確さよりも分かりやすさ重視で記載しております。正確には書面に記載されている内容が正となりますので予めご了承の程おお願いいたします

①仲介会社が最初に出すNDA

仲介会社が初めて売主の方とお打ち合わせをする際、仲介会社側からNDAを差し入れるのが一般的です。

M&Aで売却意思がある、ということ自体も秘密情報となりますので、おうかがいした情報は秘密情報としてお取り扱いします、という意味合いでもあります。

また、初期段階で仲介会社が簡易的な株価査定などを行うケースも多く、その際は決算書を3期分お預かりしますので、その情報についても秘密情報としてこのNDAをもとに管理されることになります。

このNDAについては、仲介会社側が言われなくても自発的にお出しするものになるので、提出が無い・指摘して初めて提出してきたという仲介会社の場合、秘密情報の管理に関する認識が甘い可能性があるので、保守的に考えるのであれば、M&Aで売却したい旨すら話をしない方が安全といえます。

②仲介契約書に記載される秘密保持条項

①と内容が重複することもありますが、売手・仲介会社間で締結する仲介契約書にも秘密保持条項が記載されることが多いです。

これは、①と同様に、仲介会社が売手から得た情報を秘密保持しますという拘束する内容でありつつ、売手としても仲介会社から得た情報(例えば、買手候補先に関する情報など)を秘密保持しますという内容であることが多いです。

③買手から売主もしくは仲介会社に出すNDA

買手が提出するNDAは、買収を検討する売却企業の情報を得るためのものです。

買手と売主が直接交渉するようなケースでは買手から売主に直接、仲介会社が入るケースでは買手から仲介会社にNDAを提出します。

場合によって、買手側も今後の経営方針や投資基準など秘密情報を出すこともあるので、売手もしく仲介会社も秘密を守ってくださいと双務式のNDAとなることもあります。

健全な仲介会社は買手に秘密保持義務を負わせることなく売却企業の社名(もしくは会社が特定されるような情報)を明かすことは無く、売却企業の社名を開示する段階では、買手から仲介会社へ、仲介会社から売手へと秘密保持義務が担保されている状態ですので、売手側として安心して情報を出すことができます。

一方で、NDAが無いのに情報を漏らしてしまう仲介会社も絶対にいないとは言えないので、信用できる仲介会社を選ぶことが重要です(仲介会社と買手間のやり取りは普通売手側からは見えないですが、情報漏洩問題が発生した時にNDAが締結されていなかったことが発覚することもあり得ます)。

悪質と思われるのは、買手がいるならM&Aをしそうな売手と遭遇した仲介会社が、案件受託するために売手に内緒で買手に情報を流して買手を固めにいくような仲介会社です。倫理観の問題とも言えますが、離職者からそういった情報が漏れたり、同業無いでも悪評が立つこともしばしばあります。

そして、M&Aマッチングサイトなどで売手が買手と直接やり取りをするようなケースは特に注意した方がよく、NDAが締結されていない中で秘密情報が漏洩するケースもよくあります。最近ではシステム上NDAが締結されないと実名交渉ができないというようなマッチングサイトもありますが、場合によってはNDAの締結がなされないままメッセージのやり取りが始まってしまい、詳細な会社情報を伝えてしまうこともありますし、案件掲載する際にどこまで会社のことを書いてよいのか分からず詳細まで書きすぎてしまったために個社名がバレてしまう、ということもあります。

売手としては秘密保持が担保されていなければ何も情報を出さない、というスタンスでも問題ありません。普通の買手は最初にNDAを提出することは理解されているので依頼すること自体失礼なことではありませんし、NDAの提出を渋られるような買手と遭遇した時には、そもそも本当にM&A検討するつもりなのか注意した方がよいと思います。

④基本合意書に記載される秘密保持条項・競業避止条項

一般的には、M&Aの検討において、売手と買手が顔合わせし、買手と売手が諸条件について基本的に合意した時、売手・買手間で基本合意書を締結します。

ここで初めて売手と買手が直接当事者となって秘密保持に関する条項も含めた暫定的な取引条件について合意します。

M&Aの流れとしては、基本合意書締結→買手による買収監査(デューデリジェンス)→最終契約交渉、という流れですので、売手が買手に売却企業の事細かい情報を買収監査で見せるにあたり、基本合意書で秘密保持義務が担保されるという意味合いもあります。

この段階まで来ると、売手側は会社の詳細情報まで買手に要求されれば出す必要があり、隠すようなことをしてM&A後にそれが発覚した場合に問題になることもありますので、包み隠さず全てお伝えするという姿勢で臨む必要があります。

なかなかイメージがしづらいところですが、①~③の段階で会社のコアの情報を出さず、④で初めてコアな情報を出すケースが多いです。基本合意まではたくさんの買手が検討しますし、トップ面談したからと言って買収に動くかは分からず、基本合意の段階で初めて交渉する買手が1社に絞られるということが多いからです。

とはいえ、この段階でさえもM&Aが成立するとは限りません。

買収監査で買手が想定していなかった問題が発覚し破談になることもありますし、破談にならないまでも最終契約交渉で減額を買手から要求されそれが売手として納得できず破談になることもあります。

つまり、成約することが確実でない中、会社の事細かい情報を出すことになります。

M&Aは買手がきちんと売却企業のことを把握し、リスクを見極めた上で初めて成立するものですので、ここに「事細かい情報を出さずに成約させる」というマル秘テクニックみたいなものは存在しないと思った方が良いです。

「それなら情報開示したくない」と言われる売手の方も稀にいらっしゃいます。

ここは普通M&Aを始める前に納得してから始めるものではありますが、売手の理解を得るために基本合意書に競業避止条項を入れるというケースも稀ですがあります。

これは、買手が買収しなかった場合にはM&A検討で得た情報をもとに商売しないでくれ、と買手に競業禁止を課すもので、買手が拘束されることになります。ここは買手側も許容できるケースとできないケースがあるので要協議となります。

一般的にM&Aにおいては、売手がM&Aした後に同じような事業を行わないよう、売手に競業禁止を課せられるのがほとんどで、多くの最終契約書にはその旨が明記されています(事業譲渡によるM&Aについてはその記載がなくても会社法21条により同一の市町村と隣接する市町村の区域内で同一事業を20年は行ってはならないという競業避止義務が生じます)。

売手がM&Aを始める際には、もし売却が完了したら同じような事業はしてはいけないという競業避止義務が基本的には課せられると認識した上で、もし、売手側の詳細情報を出すことにリスクや心理的な抵抗がある場合には、M&A仲介者など専門家に相談しながら適切な手順を踏み、適切なタイミングで買手側と協議するという進め方をお勧めいたします。

⑤最終契約書に記載される秘密保持条項・競業避止条項

M&Aにおける最終契約書(株式譲渡であれば株式譲渡契約書、事業譲渡であれば事業譲渡契約書など)においても秘密保持条項が設けられることが一般的です。

ここに至るまでも秘密保持に関する取り決めはありましたが、M&A取引における取引金額やその他の取決めについて口外しないようにという意味もあります。よくある「私は会社を〇〇億円で売りました」みたいな話は、例えば相手方が上場会社でIR情報として公表しているなどを除き、秘密保持条項に抵触する可能性があるので、普通はしません。

また、最終契約書には、④にも記載した競業避止義務が記載されることが一般的です。

M&Aにおいて最終契約書まで合意すれば基本的にはまとまる話ではあるため、よほど今後同じような事業をしたいということでなければ競業避止の部分はあまり気にしてみる方は少ないように思います。

ただ、場合によって、クロージングの前提条件が達成できなかったりした場合に最終契約書が無効になることもありますので最後の最後まで気が抜けないと思うのが良いです。

企業秘密や知的財産を守りながらM&A検討する方法

それでは、技術が盗まれたりしないよう企業秘密や知的財産を守りながらM&A検討するにはどのようにしたらよいでしょうか?

以下に解説していきたいと思います。

本当にM&Aを検討している買手か見定める

まず一番を気を付けないといけないのは、当たり前ですがM&A交渉をする相手を見定めることです。

本当にM&Aを検討しているのかそうでないのか、内心の部分は中々読めないところもありますが、数多くの買手企業とやり取りをしている仲介者だと、たまに違和感を感じる時があります。

M&Aを検討するのであれば当然気にするようなことを聞いてこない一方で、妙なところを集中的に質問をしてくるなど会話で気付くケースもありますし、NDAを取入れる際に正確な住所や氏名を記載しない、など不誠実な対応をされるなどで不審な点に気付くケースもあります。

また、その買手と接点を持った経緯についても重要で、M&A以外の目的を持った買手というのは、その多くが買手からのアプローチでやり取りが開始し、あまり実態が掴めない法人や個人名での打診が多いです。

そういった買手はM&Aとは別の目的をもって近づいてくるので、M&A業者などが間に入ることを避け、直接交渉できるようなM&Aプラットフォームを好む傾向があります。

M&Aとは一般的にどういう風に進めるものか分かっていない売手が必要以上の情報を出してしまう危険性を考えると、買手の見極めという点ではM&A業者を入れる方が安全かと思います(M&A業者はM&A以外が目的の者を相手にしていると成約しないため、商売上もこの辺りの見極めの感度は高い人が多いです)。

秘密保持書面はきちんと結ぶ

M&Aでの売却を検討する際には、書面等の証拠が残る形で証憑を確保して進めましょう。

初めて会うM&A業者や買手には確実に要求し、きちんとM&A業者が買手に秘密保持義務を負わせた上で自社の情報を提出しているか確認(証拠が残る形で)する、というようなことです。

常に何らかの資料や情報を渡すときには、これはどの秘密保持義務によって秘密が担保されているのだろうと考えくらい慎重だとよいでしょう。

たまにあるのが、M&A業者が買手と包括的に有期のNDAを締結している中で、日々案件情報を共有していたが、途中でこの期限が切れてしまった、というようなケースです。売手とM&A業者とのNDAは有効にも関わらず、M&A業者と買手のNDAが無効になっており、実質的に買手が秘密保持義務を負っていないということになっていることも売手からは見えない部分ですが注意が必要です。

業者選定を見誤らない

上記の点も踏まえ、情報管理について感度が低いM&A業者は選ばない方が無難です。

これは、初めてM&A業者と合う際に、NDA書面を自発的に提出しなかったりで見抜くもの良いですし、少し段階が先に進んでしまいますが、買手への打診が始まった際にどの買手とNDAを締結しているのかしていないのか曖昧な回答になってしまう業者なども少し不安があると思います。

M&A業者によっては、売手に打診NG先が無ければ、NDA締結している買手に企業概要書を広くばら撒くような業者もいますので、買手打診の手順についてもM&A業者に正式依頼をする前に確認しておきましょう。この辺りは弊社含め同業他社がリアルな情報を知っている可能性も高いので、色々な人に会社の評判を聞くというのが効果的だと思います。

また、経験の浅いM&Aコンサルタントの場合、買手の要求が妥当なものなのかの判断ができず、買手の要求をそのまま売手に伝え、出てきた情報を精査することもなくそのまま買手に提出してしまう、といったことが起きてしまうので、M&A会社だけではなく経験のある担当者まで指定できるかというのも重要です。

適切なタイミングで適切な情報を出す

M&Aにはいくつか段階がありますので、それぞれの段階で必要な情報を出すということが重要です。

情報を出し過ぎると不要なリスクを負うことになりますし、情報を出さなさ過ぎると買手が必要な投資判断ができず辞退してしまうということになってしまうので、適切な塩梅を目指します。

一般的に企業概要書は複数の買手に提出する前提のものなのであまりコアな情報は記載しないですが、そもそもその情報が出ただけで一発で検討NGになるようなものは買手に最初に伝えるなど、買手のその後の手間も考えスムーズに進むよう情報を選別して出すようにします。

売手の方の中には、あまり情報を出さないで基本合意したものの、基本合意後出てきた情報で減額となったことに納得がいかないという方もいますが、これは買手にとっても納得いかないですので、金額に影響しそうな情報とそうでない情報の選別をした上で基本合意の条件をとらえるのが正しい形と言えます。

ここもM&A業者がいるといないとでは判断のしやすさで大きく異なりますので、ライトに扱えないM&A案件程、専門家を入れ丁寧に進めていくことが望ましいです。

最後までお読みいただきありがとうございました。

ご不明点、ご相談等ございましたら下のお問合せフォームよりお問合せいただけますと幸いです。

お問合せ

-2.png?1772511611)