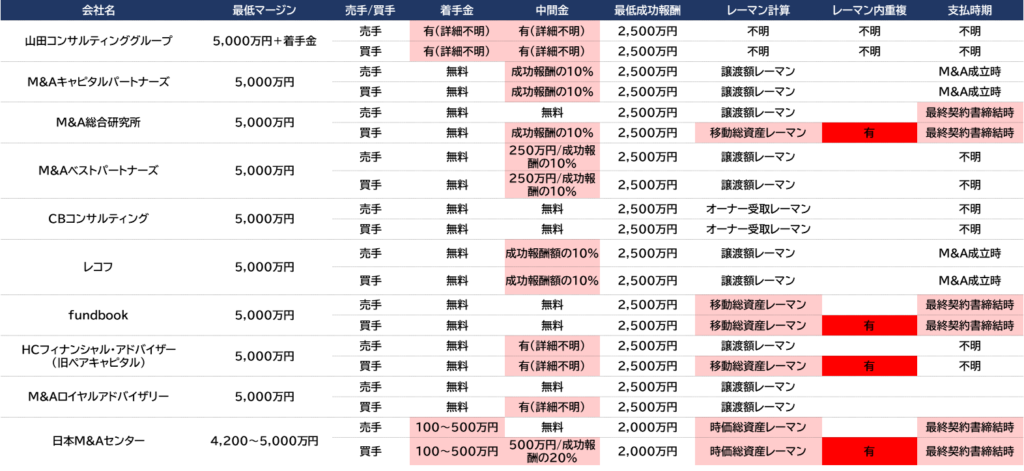

2025年7月時点のM&A仲介業を営む会社の仲介手数料をまとめました。

仲介手数料の設定はM&A会社毎に異なるため、比較が難しいと言われます。

ここでは一旦最低でもどのくらいの手数料が発生するM&A会社なのか、手数料を支払う売手・買手にとって特に影響度の大きい内容について注目してまとめております。

ちなみに、手数料が高い(低い)から良いM&A会社・低い(高い)から悪いM&A会社という因果関係はありませんので、単純に手数料を比較する用途としてご利用下さい。

・中小企業庁の公表している登録支援機関データベースでM&A支援業務専従者の従業員数50名以上の会社を中心に抽出しております。

・最低報酬額による影響を分かりやすくするため当社の手数料も記載しております。

・手数料情報の確認方法は、登録支援機関データベースの登録情報及び当該企業のHPの記載内容です。

・手数料の金額及び手数料の徴収方法を比較する目的で記載しており、それ以外の目的はございません。

・手数料の高低と各M&A業者の行うM&A支援サービスの質等とは無関係ですので予めご了承下さい。

・レーマン料率及び支払時期等については言葉の定義が各社異なりますので詳しくは当該企業へお問合せ願います。

M&A仲介会社の手数料一覧

M&A仲介会社の手数料一覧は以下の通りです(降順)。

※M&A支援機関(仲介)として登録している金融機関も含めております。

※M&A当事者(売手・買手)にとって注意するべき内容については赤色で表記しております。

文字が小さいという方向けに以下のシートも掲載いたします。

※表は横にスクロール可能です。

SCROLL→

| 会社名 | 最低マージン | 売手/買手 | 着手金 | 中間金 | 最低成功報酬 | レーマン計算 | レーマン内重複 | 支払時期 |

| 山田コンサルティンググループ | 5,000万円+着手金 | 売手 | 有(詳細不明) | 有(詳細不明) | 2,500万円 | 不明 | 不明 | 不明 |

| 買手 | 有(詳細不明) | 有(詳細不明) | 2,500万円 | 不明 | 不明 | 不明 | ||

| M&Aキャピタルパートナーズ | 5,000万円 | 売手 | 無料 | 成功報酬の10% | 2,500万円 | 譲渡額レーマン | M&A成立時 | |

| 買手 | 無料 | 成功報酬の10% | 2,500万円 | 譲渡額レーマン | M&A成立時 | |||

| M&A総合研究所 | 5,000万円 | 売手 | 無料 | 無料 | 2,500万円 | 譲渡額レーマン | 最終契約書締結時 | |

| 買手 | 無料 | 成功報酬の10% | 2,500万円 | 移動総資産レーマン | 有 | 最終契約書締結時 | ||

| M&Aベストパートナーズ | 5,000万円 | 売手 | 無料 | 250万円/成功報酬の10% | 2,500万円 | 譲渡額レーマン | 不明 | |

| 買手 | 無料 | 250万円/成功報酬の10% | 2,500万円 | 譲渡額レーマン | 不明 | |||

| CBコンサルティング | 5,000万円 | 売手 | 無料 | 無料 | 2,500万円 | オーナー受取レーマン | 不明 | |

| 買手 | 無料 | 無料 | 2,500万円 | オーナー受取レーマン | 不明 | |||

| レコフ | 5,000万円 | 売手 | 無料 | 成功報酬額の10% | 2,500万円 | 譲渡額レーマン | M&A成立時 | |

| 買手 | 無料 | 成功報酬額の10% | 2,500万円 | 譲渡額レーマン | M&A成立時 | |||

| fundbook | 5,000万円 | 売手 | 無料 | 無料 | 2,500万円 | 移動総資産レーマン | 最終契約書締結時 | |

| 買手 | 無料 | 無料 | 2,500万円 | 移動総資産レーマン | 有 | 最終契約書締結時 | ||

| HCフィナンシャル・アドバイザー (旧ペアキャピタル) | 5,000万円 | 売手 | 無料 | 有(詳細不明) | 2,500万円 | 譲渡額レーマン | 不明 | |

| 買手 | 無料 | 有(詳細不明) | 2,500万円 | 移動総資産レーマン | 有 | 不明 | ||

| M&Aロイヤルアドバイザリー | 5,000万円 | 売手 | 無料 | 無料 | 2,500万円 | 譲渡額レーマン | ||

| 買手 | 無料 | 有(詳細不明) | 2,500万円 | 譲渡額レーマン | ||||

| 日本M&Aセンター | 4,200~5,000万円 | 売手 | 100~500万円 | 無料 | 2,000万円 | 時価総資産レーマン | 最終契約書締結時 | |

| 買手 | 100~500万円 | 500万円/成功報酬の20% | 2,000万円 | 時価総資産レーマン | 有 | 最終契約書締結時 | ||

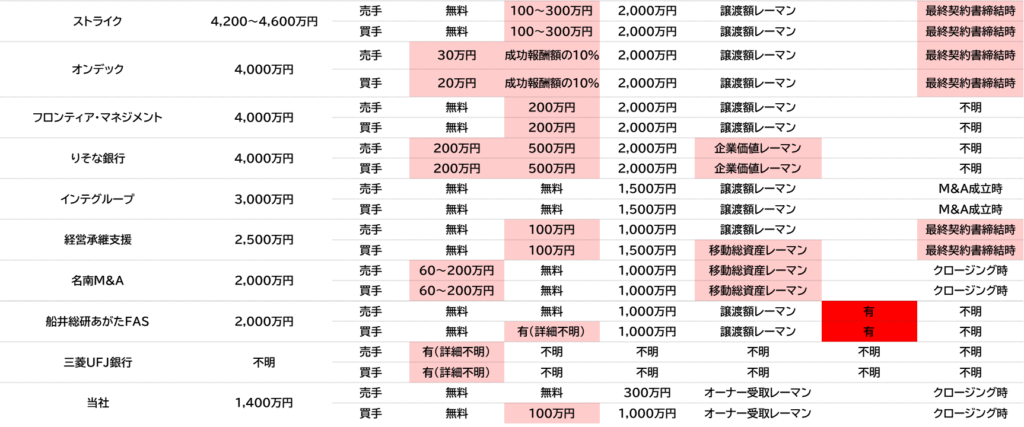

| ストライク | 4,200~4,600万円 | 売手 | 無料 | 100~300万円 | 2,000万円 | 譲渡額レーマン | 最終契約書締結時 | |

| 買手 | 無料 | 100~300万円 | 2,000万円 | 譲渡額レーマン | 最終契約書締結時 | |||

| オンデック | 4,000万円 | 売手 | 30万円 | 成功報酬額の10% | 2,000万円 | 譲渡額レーマン | 最終契約書締結時 | |

| 買手 | 20万円 | 成功報酬額の10% | 2,000万円 | 譲渡額レーマン | 最終契約書締結時 | |||

| フロンティア・マネジメント | 4,000万円 | 売手 | 無料 | 200万円 | 2,000万円 | 譲渡額レーマン | 不明 | |

| 買手 | 無料 | 200万円 | 2,000万円 | 譲渡額レーマン | 不明 | |||

| りそな銀行 | 4,000万円 | 売手 | 200万円 | 500万円 | 2,000万円 | 企業価値レーマン | 不明 | |

| 買手 | 200万円 | 500万円 | 2,000万円 | 企業価値レーマン | 不明 | |||

| インテグループ | 3,000万円 | 売手 | 無料 | 無料 | 1,500万円 | 譲渡額レーマン | M&A成立時 | |

| 買手 | 無料 | 無料 | 1,500万円 | 譲渡額レーマン | M&A成立時 | |||

| 経営承継支援 | 2,500万円 | 売手 | 無料 | 100万円 | 1,000万円 | 譲渡額レーマン | 最終契約書締結時 | |

| 買手 | 無料 | 100万円 | 1,500万円 | 移動総資産レーマン | 最終契約書締結時 | |||

| 名南M&A | 2,000万円 | 売手 | 60~200万円 | 無料 | 1,000万円 | 移動総資産レーマン | クロージング時 | |

| 買手 | 60~200万円 | 無料 | 1,000万円 | 移動総資産レーマン | クロージング時 | |||

| 船井総研あがたFAS | 2,000万円 | 売手 | 無料 | 無料 | 1,000万円 | 譲渡額レーマン | 有 | 不明 |

| 買手 | 無料 | 有(詳細不明) | 1,000万円 | 譲渡額レーマン | 有 | 不明 | ||

| 三菱UFJ銀行 | 不明 | 売手 | 有(詳細不明) | 不明 | 不明 | 不明 | 不明 | 不明 |

| 買手 | 有(詳細不明) | 不明 | 不明 | 不明 | 不明 | 不明 | ||

| 当社 | 1,400万円 | 売手 | 無料 | 無料 | 300万円 | オーナー受取レーマン | クロージング時 | |

| 買手 | 無料 | 100万円 | 1,000万円 | オーナー受取レーマン | クロージング時 |

以下用語の解説です。

■ 最低マージン

各社の売手側と買手側の最低報酬額を足し合わせたもので、そのM&A会社を利用することでどのくらいのマージンが発生するかを示したものです。金額に幅がある会社があるのは、詳細が非公表もしくは顧客規模等に応じて手数料が変動する仕組みを取っているためです。

■ 売手/買手

売手側の手数料と買手側の手数料の別です。M&A仲介は売手からも買手からも手数料を徴収することが一般的ですが、M&A会社によっては売手側と買手側で手数料設定が異なりますので、それぞれ分けて記載しております。

■ 着手金

一般的には、M&A会社との仲介契約(アドバイザリー契約、業務委託契約等)を締結する際に発生する費用であることが多いです。上記企業群においては、着手金は成功報酬に含まずM&A時にも返金されないという規定になっているケースが多いです。詳細は各社にご確認下さい。

■ 中間金

一般的には、売手と買手が基本合意した際に発生する必要であることが多いです。上記企業群においては、中間金は成功報酬に含める規定となっている会社と含めない規定となっている会社が混在しています。詳細は各社にご確認下さい。

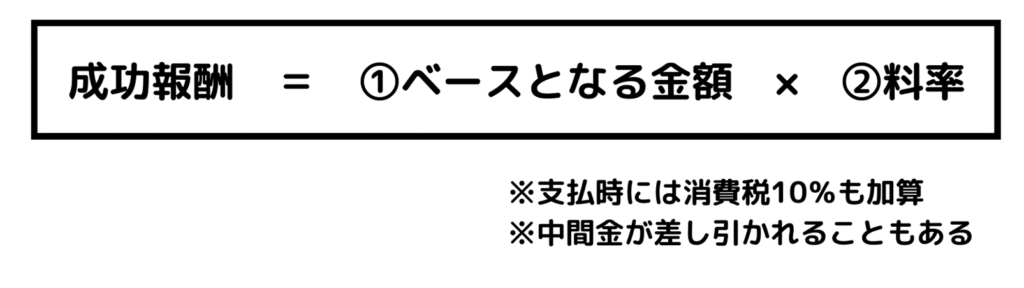

■ 最低成功報酬

そのM&A会社の斡旋でM&A契約を締結もしくはM&A成立した場合に発生する費用です。後述するレーマン料率による手数料計算とは無関係に最低でも発生する費用であり、そのM&A会社を利用したM&Aの最低中間マージンと認識することができます。

■ レーマン計算

売手企業の規模が大きい時などに適用される成功報酬額の計算方法です。通常、レーマン計算による手数料額か最低成功報酬額の高い方が適用される規定になっていることが多いです。以下の通りの計算となりますが、各社定義が異なるため正確には各社に確認する必要があります。なお、負債が大きい会社の場合資産規模に対して譲渡金額(=手取金額)が低くなることが多いため、総資産レーマンや企業価値レーマンを適用するM&A会社を利用した場合、譲渡金額に対するレーマン計算による支払手数料額が大きくなることがあります。

■ レーマン内重複

レーマン料率による計算は、通常、5億円以下は5%としていることが多く手数料は2,500万円となります。しかし、レーマン料率内でも、2億円以下の部分は2,500万円、2~5億円部分は5%と二段階で設定しているM&A会社もあり、この場合は同じ5億円の計算でも手数料が2,500万円+1,500万円=4,000万円となり、支払手数料が大幅に増加します。

ここではそうしたレーマン料率を採用しているM&A会社をレーマン内重複としております。

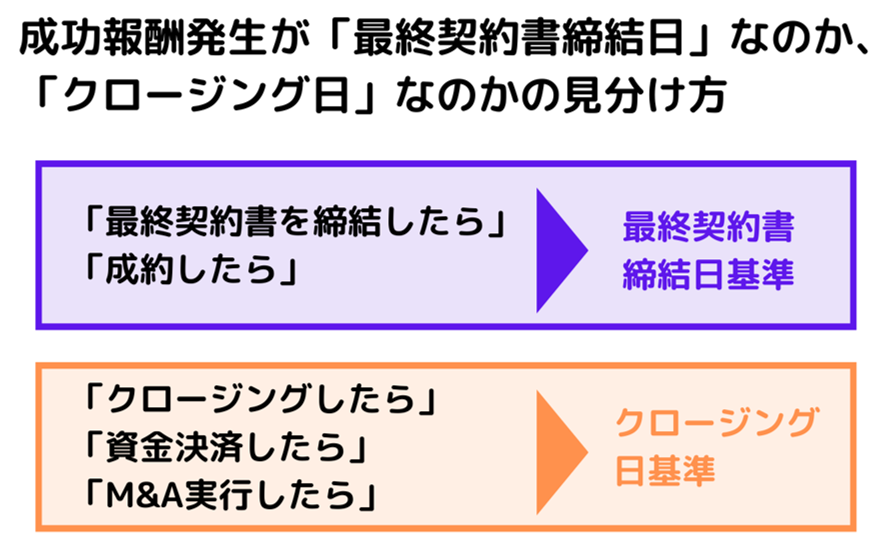

■ 支払時期

成功報酬の支払時期について記載しております。通常、「最終契約締結時」か「クロージング時(譲渡時)」のどちらかです。M&Aでは最終契約書内に停止条件が付くことがあり、最終契約を締結したもののクロージングに至らないケースも存在します。概ね以下のような表現であることが多いですが、曖昧な表現の場合は注意が必要です。多くの売手ではM&A譲渡代金で仲介手数料を支払う目算で動くケースが多いため、最終契約締結後に破談になってしまう場合の手数料負担でトラブルになることもあります。

譲渡金額別の支払い手数料

ここからは、実際にいくらの取引だった時に手数料がいくらになるかを考えてみましょう。

以下に、取引金額が、「1億円の時」「3億円の時」「5億円の時」の3パターンについて、どのM&A会社がいくらの手数料になるかをシミュレーションし並べています。

※実際には各社レーマン基準が異なるため、売手企業の財務内容等や譲渡金額等によって手数料は異なります。ここでは簡便的に総資産、譲渡額等も一括して取引額という表現にしております。

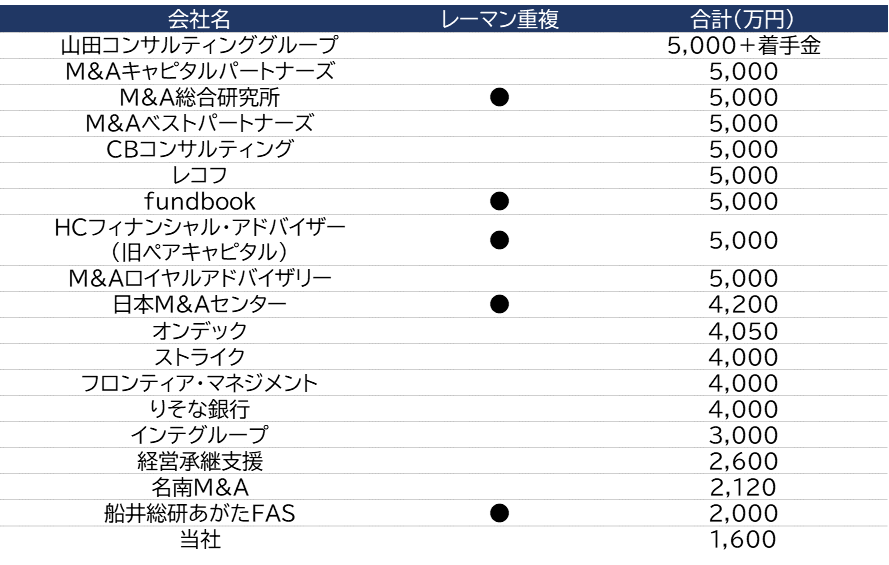

取引額1億円の場合

上記手数料表で取引額1億円の場合は以下支払手数料となります(降順)。

取引額1億円の場合は、レーマン料率ではなく各社設定の最低報酬額が適用されるケースが多いため、最低報酬額が低い方が合計仲介手数料は低くなります。

また、レーマン内重複の設定がある場合でも計算上最低報酬額の設定が優先されるため、手数料順位にあまり影響を与えません。

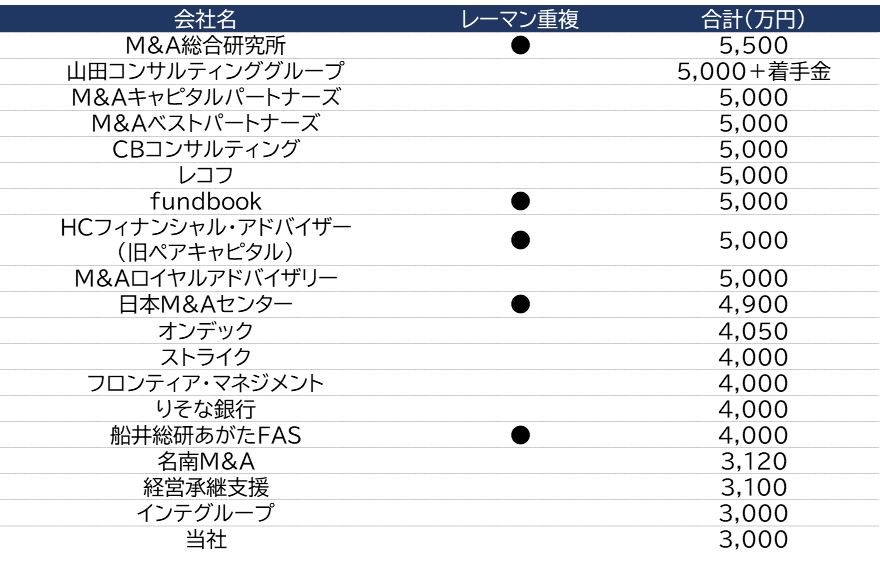

取引額3億円の場合

上記手数料表で取引額3億円の場合は以下支払手数料となります(降順)。

取引額3億円の場合でも、標準的なレーマン料率である5億円以下5%に当てはめると1,500万円と計算されるため、最低報酬額が2,000万円を超えるM&A会社では最低報酬額の方が適用され最低報酬額ベースの順位になっています。

M&A総合研究所が5,500万円となっているのは、買手側手数料がレーマン内重複となっているためで、2億円以下の部分が2,500万円、2億円超5億円以下の部分が5%という計算をしており、5億円以下5%のM&A会社よりも2億円~3億円に係る5%分だけ高くなる構造になっています。

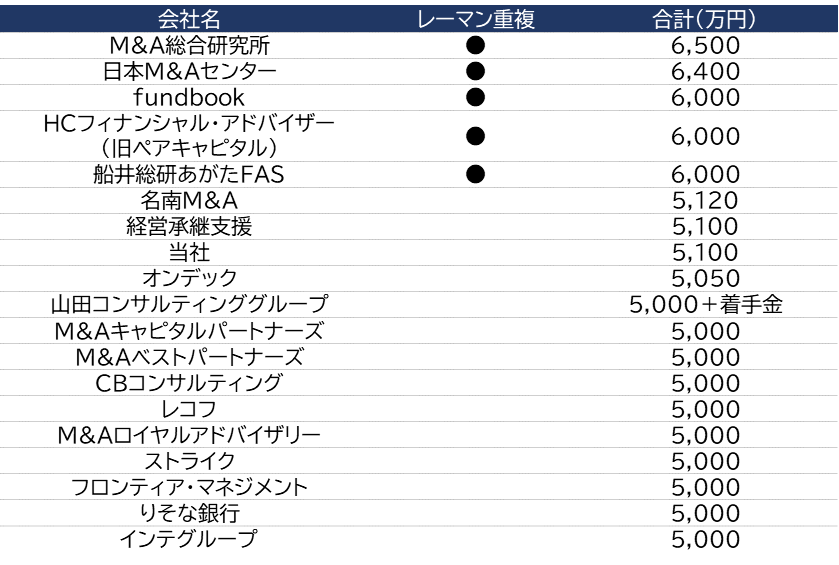

取引額5億円の場合

上記手数料表で取引額5億円の場合は以下支払手数料となります(降順)。

取引額5億円となると、標準的なレーマン料率である5億円以下5%に当てはめると概ね最低報酬額の最高水準である2,500万円とイコールになるため各社ほとんど差が無くなります。若干の差があるのは着手金や中間金を成功報酬に加味するか加味しないかの違いです。

ただし、売手・買手いずれか一方でもレーマン内重複の仕組みになっていると5億円以下5%よりも高い仕上がり手数料となるため、レーマン内重複があるM&A会社が軒並み手数料上位にきます。

レーマン料率が5億円超10億円以下が4%、10億円超50億円以下が3%、50億円超100億円以下が2%、100億円超が1%、といった具合で計算されていく前提であれば各社ほぼ同じ仕上がり手数料にはなりますが、上記レーマン内重複の仕組みがあるM&A会社はその差分だけそうでない会社よりも高い関係が維持されると考えられます。

以上が、取引金額別の支払手数料一覧になります。

実際には、譲渡額レーマン料率と総資産レーマン料率では仕上がりの手数料が全く異なるケースもあるため、売手企業ごとに計算が必要です。

負債の割合が大きい会社程、総資産レーマン料率は不利に働くことがあるためM&A会社に委託する前に仮の株価想定などが前提でも構わないので手数料を計算しておくのがよいでしょう。

M&A手数料の昨今のトレンド

昨今、M&A業界では、仲介手数料が上昇傾向にあります。

M&A仲介を本業にする会社の上場も相次いでいますが、上場仲介会社の傾向としては最低報酬手数料が高い方が会社としての利益率が高いことが証明されたこともこの上昇傾向の要因かもしれません。

また、上記で説明した「レーマン内重複」を採用することで同じ取引額でも手数料を引き上げられる認識が広まったことで、これを採用するM&A会社も増えてきていますし、手数料が高くなりやすい「総資産レーマン」を買手側だけに採用するなどして成約単価を上げる取り組みも見られます。

会社数が多いため今回の手数料一覧では省略しましたが、中小規模のM&A会社もかなり多いです。

このM&A会社群は最低報酬額が低いこともありますが、「事業承継・M&A補助金」といった費用補填型の補助金制度によって、最低報酬額設定も補助金を意識した設定になることもあります。

手数料については、法律上の制限が無いためM&A会社毎に自由な設定となっていますが、売手であれば最終の手残りに影響を与え、買手であれば投資金額総額や売手との交渉のハードルに影響を与える可能性もあるものですので、十分に調査をした上でM&A検討を開始するのがよいです。

ご不明点ご質問がある方、個別で手数料の計算を希望される方や、株価査定等を希望される方は一度弊社までお気軽にご相談下さい。

お問合せの際には以下のお問い合わせフォームよりお願いいたします。

お問合せ

-2.png?1768895531)