電子部品を取り扱う商社は、得意先やその取扱い製品毎に仕入先から特価をもらっていることも多いと思います。

M&Aを始める時によくいただく質問が、「特価ってM&A後もそのまま適用できるの?」ということです。

結論から言うと、仕入先との契約や個別協議によって決めていく、ということにはなりますが、スキームや伝え方を失敗すると特価が適用できないというリスクも上がる可能性があるので、M&Aを始める前に知っておくべき内容となります。

ここでは、まずは特価について解説した後、それを引き継ぐ際の注意点等についてM&Aの観点で考えていきたいと思います。

エレクトロニクス商社における特価とは

まず、エレクトロニクス商社における特価とは何か、という話ですが、これは「仕入先メーカーから特別にいただく価格」というものです。

電子部品メーカーであれば、「新規で物を流すときには都度見積依頼してください」というところもあれば、「汎用品はプライスリストの通りで売ります」というところもあり様々ですが、ここではプライスリスト通りでない価格を特価とします。

エレクトロニクス商社は、このプライスリストがある場合には、それをもとにきちんと利益が出るように値付けをして販売していますが、時としてこのプライスリストではどうにもならない(得意先の希望金額が安すぎる、競合メーカー・商社が攻勢をかけてきている、など)時があります。

こういった時に仕入先である電子部品メーカーに掛け合い特価をもらいます。

ただ、電子部品メーカー側も、何でもかんでも特価を出すわけではなく、量産時にどのくらいの物量になるのか、プロダクトライフサイクルはどうなのか、戦略的にデザインを狙う顧客・市場なのか、など多面的に検討します。

電子部品メーカーであれ、エレクトロニクス商社であれ、基本的にゴールは数の出る量産品への採用ですので、量産品できちんと製品が載るように、このあたりが上手くかみ合わせ、ようやく部品の流通が始まります。

上記は一次商社の説明となりますが、二次商社、つまり、電子部品メーカーから直接仕入れているわけでない会社からするとこうした特価の仕組みはあまり関係ないように思われがちですが、必ずしもそういうわけでもなく、仕入をしている一次商社がどういう条件で仕入れているかが自社の仕入にも影響があるので注意しないといけません。

商社も色々あるので、得意先A社向けに取った特価で仕入れた商品を得意先B社に販売するような危ないことをしている商社もあります。これは大元の電子部品メーカーの信用を失い途中で大幅な値上げになったり、いざ不具合が発生した時にきちんと解析できない、という事態を生むこともあります。

一次商社であれ、二次以降の商社であれ、正当な理由で特価を取る必要があり、きちんと管理することが必要ということですね。

M&Aのスキームによる特価引継ぎの実現性

エレクトロニクス商社がM&Aを考える時、前述で解説した特価がきちんと引き継げるかということが重要になります。

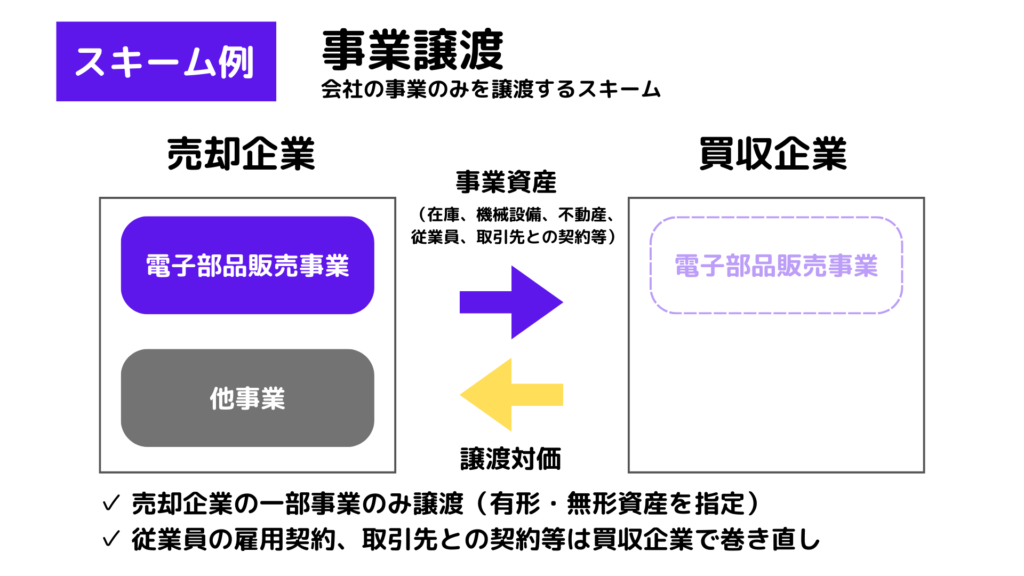

売却企業側が複数の事業(同じエレクトロニクス関連の場合もあるでしょうし、不動産事業など別の事業もあると思います)を行っており、一部の事業だけを売却するという場合には「事業譲渡」という方法が取られることが多いです。

以下のようなイメージです。

この場合、買収する側の企業が新たに仕入先と契約を締結する必要があります。

取引基本契約書やそれに付随する覚書等の契約名であることが多いですが、M&A前の売却企業と同じ内容で締結できるかは確実ではありません。

事業譲渡は売却企業と買収企業の当事者間で行われますが、取引先はこの契約においては第三者であり、必ずしも今まで締結している売却企業の条件で買収企業と締結しないといけない義務はないからです。

中小企業のM&Aの実務上、締結を断られたということはあまり多く聞かれないですが、この機に便乗して値上げ交渉が来た、とか、従前よりも厳しい契約文面とされた、などはあり得る話かと思います。

また、取引先側にしたたかな気持ちや悪意はなくとも、元の契約書が古すぎるので、ゼロベースで今の時世にあった契約書でまき直ししましょうとなるというのは珍しい話ではありません。

仕入先特価の引継ぎについても、この契約のやり取りと併せて行われます。

注意点としては、正当な形で取得した特価であっても仕入先側の見直しで変わる可能性があるということです。

これは特価を取得した時に伝えた量産時の物量が思ったよりも実際は出なかったというケースなどが該当し、例えば、「この冷蔵庫が量産したら月に10K個の物量が見込めるから」と言って取得したのに、実際には5K個しか流動してないといったようなケースです。

誰が悪いわけでもありませんが、特価の見直しをする機会を与えるという意味で、事業譲渡によるM&Aは少しリスクが高い面はあります。

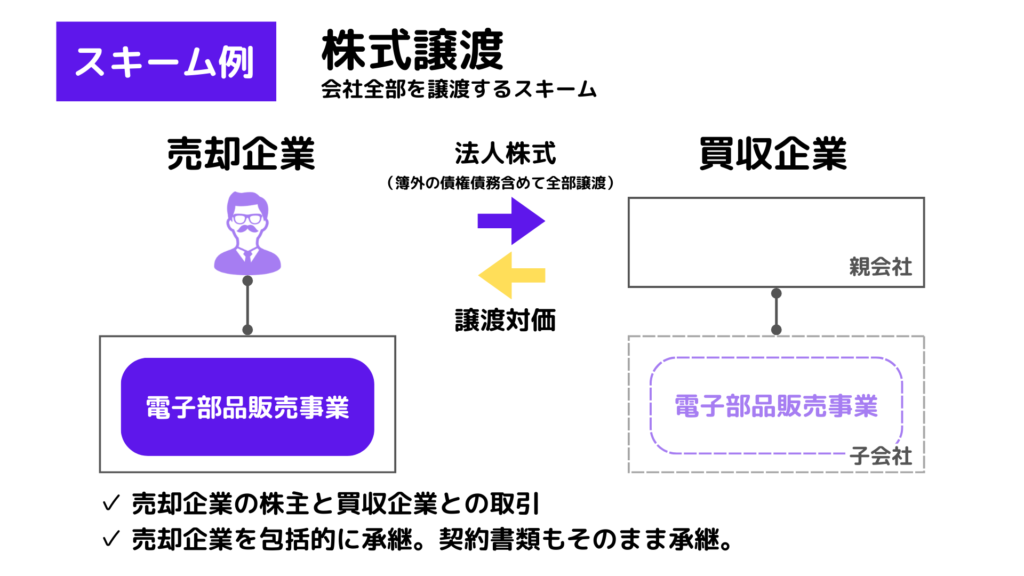

それでは、売却企業側が会社ごと売却したいといった場合はどうでしょうか?

会社を法人格ごと売却する場合には、「株式譲渡」により、株主から買収企業へ売却します。株式譲渡の場合は、その法人に付随する簿外債権・債務も含めた全てを包括的に承継される形式になりますので、既存の取引契約についても、まき直しする必要なく譲渡することができます。

つまり、特価も発注残・受注残も在庫も全部そのままの状態で譲り受けられるということです。

ただし、ここで注意しないといけないのはCoC条項等の契約解除要因です。

CoC条項(Change of Control条項)とは、M&Aなどを通じて経営権の異動がなされた時に、もう一方の契約当事者によって契約を解除できる条項のことで、資本拘束条項とも言います。

例えば、エレクトロニクス商社が仕入先と締結している取引基本契約書に、「契約当事者に、経営権の異動がある場合には、もう一方の契約当事者は契約を解除することができる」といった趣旨の内容が記載されており、M&Aをしたことによってその取引基本契約書が解除されてしまう、といったような事態です。

このCoC条項の書き方自体は様々で、「M&Aした場合は」「資本が異動した場合は」などと分かりやすく書いてあることもあれば、そのように読めなくもない形で分かりにくく書かれていることもあります。

実務的に、CoC条項がある契約はM&Aすると直ちに契約解除されるとは言い難いですが、そのリスクが内在していることで買収企業がM&Aを行うことに消極的になったり、M&Aを実行する前に取引先の承諾を取り付けて欲しいという話に発展することも一般的にありますので、売却企業側もM&Aを進める際には理解しておくべきでしょう。

特価の引継ぎに関しては、特価取得した際にハードな交渉をした品目や、特価が適用されない場合にインパクトが大きいような品目については、予め仕入先との折衝の前までに、当初の特価取得経緯や、現在の採用製品の物量や今後の物量はどうか、M&A後にどういった営業活動を行うことでどう仕入先にとってメリットがあるのかをまとめておくことが重要になってきます。

M&Aをする前に自社の分析をしてみよう

「M&Aを始めてみよう」と思ったときは、いきなり得意先の購買さんに話をするのではなく、買ってくれそうな会社に声を掛けるのではなく、まず自社の分析から始めてみましょう。

特価で対応している品目がどのくらいあるのか

得意先にとって自社の代わりになるような商社はどのくらいいるのか

商流変更となった場合滞留在庫になるような在庫は存在するか

「事業譲渡」「株式譲渡」それぞれで関係者はどのような反応になりそうか など

検討することは山ほどあります。

売却企業が思っている以上に、この手の話は購買部にはたくさん来ている可能性はあるので、まずは探りを入れてみるというのも、先々を予測する上で有効な手段になります。

また、この当たりの分析がきちんとできていると、M&Aの候補先へも、より具体的かつ的確にアピールすることができるようになります。例えば、仕入先が最終販売価格まで管理しているのか、一次商社にどの程度価格決定権があるのか、などのサプライチェーンを把握することで、場合によってはM&Aの買収先の調達ルートを活かし仕入コストを下げられるといったことが発見できる可能性もあります。

このあたりは、業界知見のある専門家も入れて壁打ちしながら検討してみることをお勧めします。

M&Aは相手がいるものですので、売却企業側の固定概念だけで希望条件やスキームを決めてしまうのも危険です。どういう話をすると買収企業や購買担当者はどういう反応をするか、というところも伝えられる人がいた方が現実的なM&A検討になりますし、結果成約率が高くなります。

当社では、エレクトロニクス業界での経験と中小M&A業界での経験を踏まえ、最適な方向性でM&Aを支援できますので、一度無料相談のご依頼をいただければと思います。

最後までお読みいただきありがとうございました。

ご不明点、ご相談等ございましたら下のお問合せフォームよりお問合せいただけますと幸いです。

お問合せ

-2.png?1772512055)