サービス概要

当社では、電気工事、電気設備機械製造・販売企業様向けのM&A仲介サービスを提供しております。

以下のようなケースなどを想定しておりますが、それ以外の会社様でも対応可能です。

「電気工事業を営んでいるが下請け仕事が多く利益が薄く、借入も重いのでなんとかしたい」

「電気設備機器を販売しているが仕入コストを抑えるため他社と戦略的な連携をしたい」

「本業外で太陽光発電事業を行っているが、その事業だけ売却したい」

など

安価な仲介手数料でも電気工事業は売却できる

中小企業のM&Aにおいて、電気工事業は従来から盛んに行われてきました。

これは、電気工事士の人材不足を原因とした技術者確保のためのM&Aを行う譲受企業が多いことと、容易に譲受企業が探索できることからM&A業者において積極的に営業活動が行われてきたことが背景としてあります。

ただ、最近では譲受企業側で高すぎるM&A仲介手数料を払うことについて疑問の声があることや、高い仲介手数料が譲渡企業の売却希望金額に上乗せされているのではという懐疑的な声が増えてきたことにより、仲介手数料が原因で本来成約するはずの案件が成約しなくなってしまう、という話も聞かれるようになりました。

M&A業者においてはその成約のしやすさから人気業種とされている「電気工事業」ですが、仲介手数料の高さがM&A成約のハードルになっていると当社では考えております。

そのようなことから後述にもある通り、当社では客観的な統計データにおいても安価と言える最低報酬額を設定しており、より小規模な譲渡企業様でも取り組みやすく成約率を高めるM&A支援を行っております。

スケールメリットが活かせるM&Aを支援

電気設備機器の販売を行っている企業様においては、利益率改善のために調達コストを下げる取り組みや、メンテナンスまで手掛けることにより付加価値を向上させる取り組みをされている企業様も多いと思います。

当社が関係を持たせていただいております譲受企業様の中には、電気設備機器を一括調達することを想定してM&Aを検討されている企業様もいらっしゃいます。そういった企業様をご紹介することで、短期的に原価低減につながるようなM&Aを実現することも可能です。

また、当社では、資本提携に繋がらなければ関与しないというスタンスではございませんので、業務連携のみのお取引から段階的に資本提携に繋がるようなご相談も可能です。

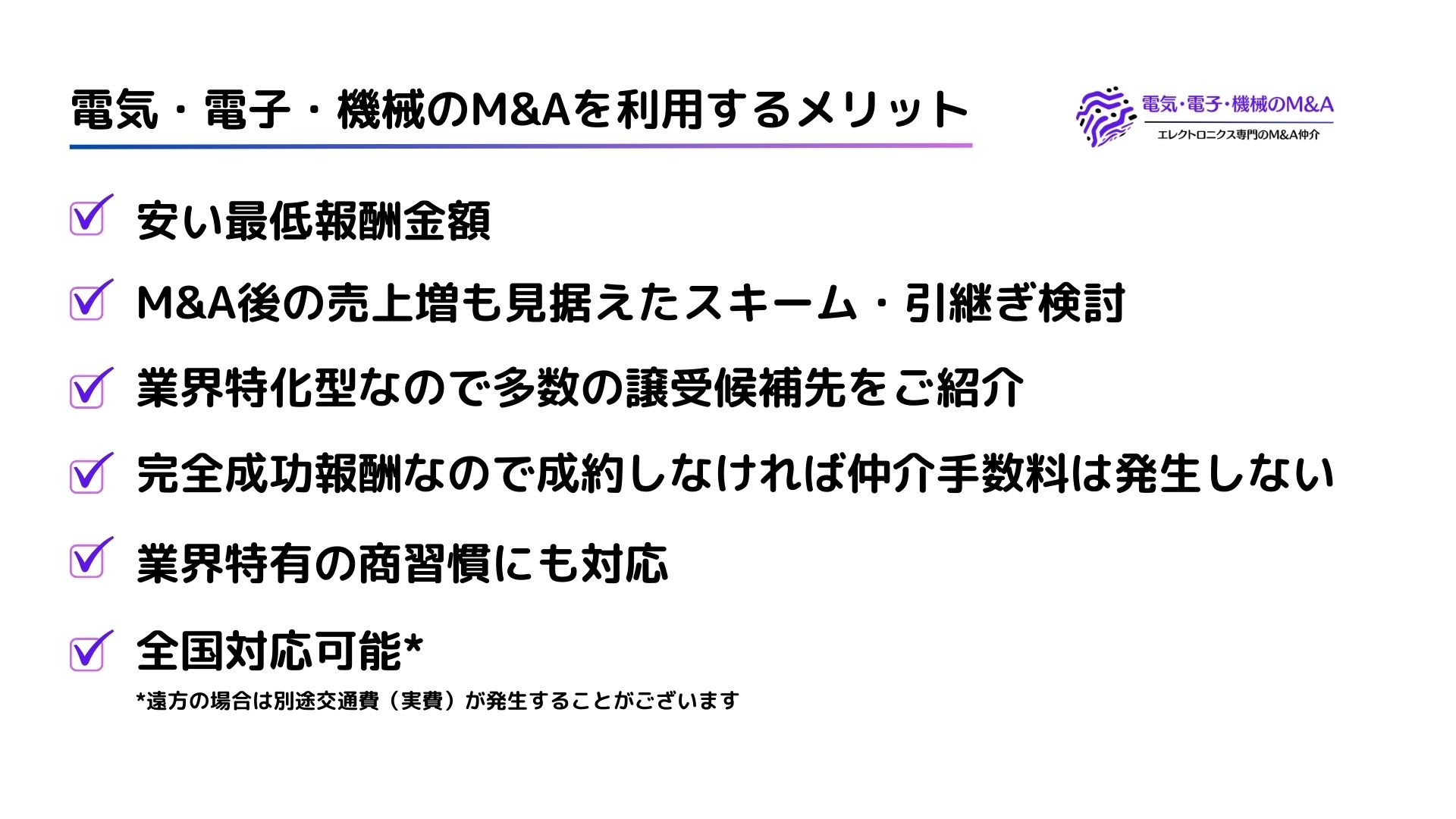

当社をご利用いただくメリット

当社サービスをご利用いただくことでこのようなメリットがございますので、是非ご検討下さい。

成約実績

当社での成約実績(一例)をご紹介します。

成約年月:2020年10月

譲渡側:電気工事会社

譲受側:内装工事会社

スキーム:株式譲渡

譲渡資産:法人の資産(有形・無形)・負債一式

譲渡側の社長は、電気工事士兼経営者として電気工事会社を営んでいました。

どちらかというと職人肌の社長でしたので、腕は間違いないのですが、社長ご本人も仰られる通りよい仕事を取るための営業活動が日々の業務の忙しさもあり手が付けられない状況でした。

ご相談いただいた際も2~4次先からの発注が多いという受注状況でした。

法人としても少し重い金融機関借入があり、代表者が個人保証に入っているため、気持ち的にも社長の重荷となっていました。そのような中で、会社としての体制強化と個人保証解除を目的にM&Aをご検討されていました。

そこで、以下の方向性でM&Aを進めることになりました。

①電気工事の仕事を出す関係性にある譲受企業とM&A

②M&A後にグループ内で業務連携することで利益率を改善

③資産規模に対して負債が過大だったため、株式価値は備忘価格としても個人保証の解除を前提として条件設定

上記前提の上で譲受候補先を探索して、最終的には遠方ながらも譲渡企業の商圏内で数多くの内装案件を手掛ける成長著しい内装会社様に巡り合うことができました。

営業が得意な譲受企業と、確かな工事技術を持つ譲渡企業の組み合わせという形で、譲渡後も協力してグループの企業価値を高めるシナジー効果が期待できるM&Aの成約となりました。

成約の要因としては、当社の手数料の負担感の低さもあったと当社では考えております。

これは基本的に業種問わず、負債が重い会社というのはM&A時において株価がつかず、検討にも至らないというケースはよくあります。譲受企業様の立場としてはまさに「株価1円でも負債の引継ぎを前提にするなら高すぎるM&Aである」という状態です。

M&A仲介手数料というのは基本的には単なる中間マージンなので、上記のような状況において高い仲介手数料を設定するとほぼ確実に譲受候補先が検討を辞退します。

この点、当社では客観的にもリーズナブルな手数料設計をしており、ここにさらにM&A補助金を併用していただくことで手数料の負担感を大幅に減らすことができたため、本件のようなケースでも成約まで至るということが証明できました。

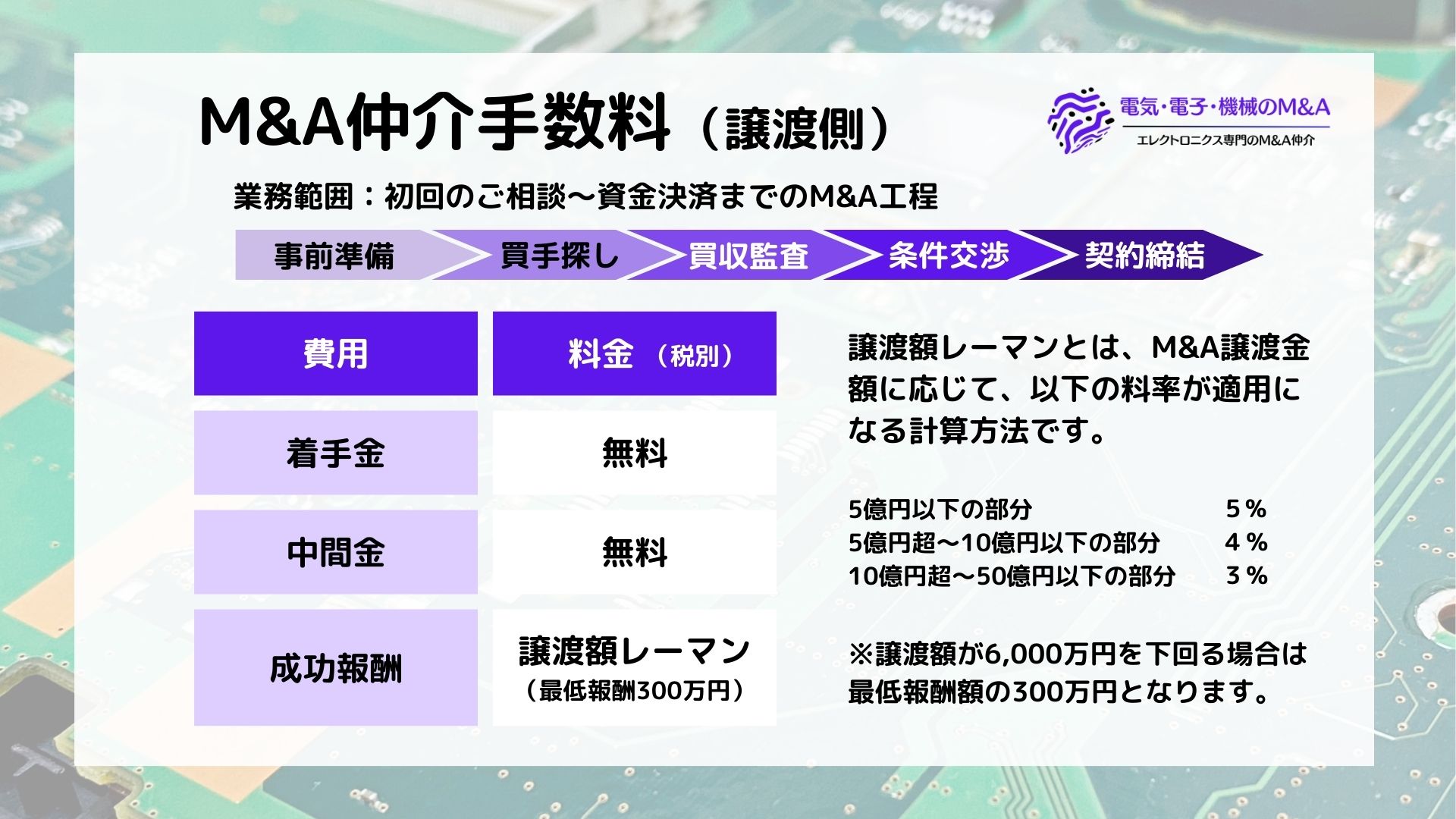

M&A仲介手数料

譲渡側の成功報酬は最低報酬額300万円(税別)と低コスト

当社がM&Aのお手伝いをさせていただく際には、「譲渡額レーマン方式」「最低報酬額300万円」でお受けさせていただきます。

「仲介手数料が高額である」というのは中小企業オーナーがM&Aをためらう要因とされていると同時に、仲介手数料の高さ自体がM&A成約の妨げになっていることが問題視されています。

そのような背景から、当社ではM&A業者の中でも客観的にも安価な価格設定で国内M&Aの活性化を図っております。

M&A業者の手数料設定には法律上の制限が無いため、最低報酬額は会社によって様々です。

「業界最安値水準」「リーズナブルな料金設定」とアピールしながらも最低報酬額2,000万円と設定している会社もあります。

この点について、当社では客観的なデータをもって「高い」か「安い」かを判断することを推奨しております。

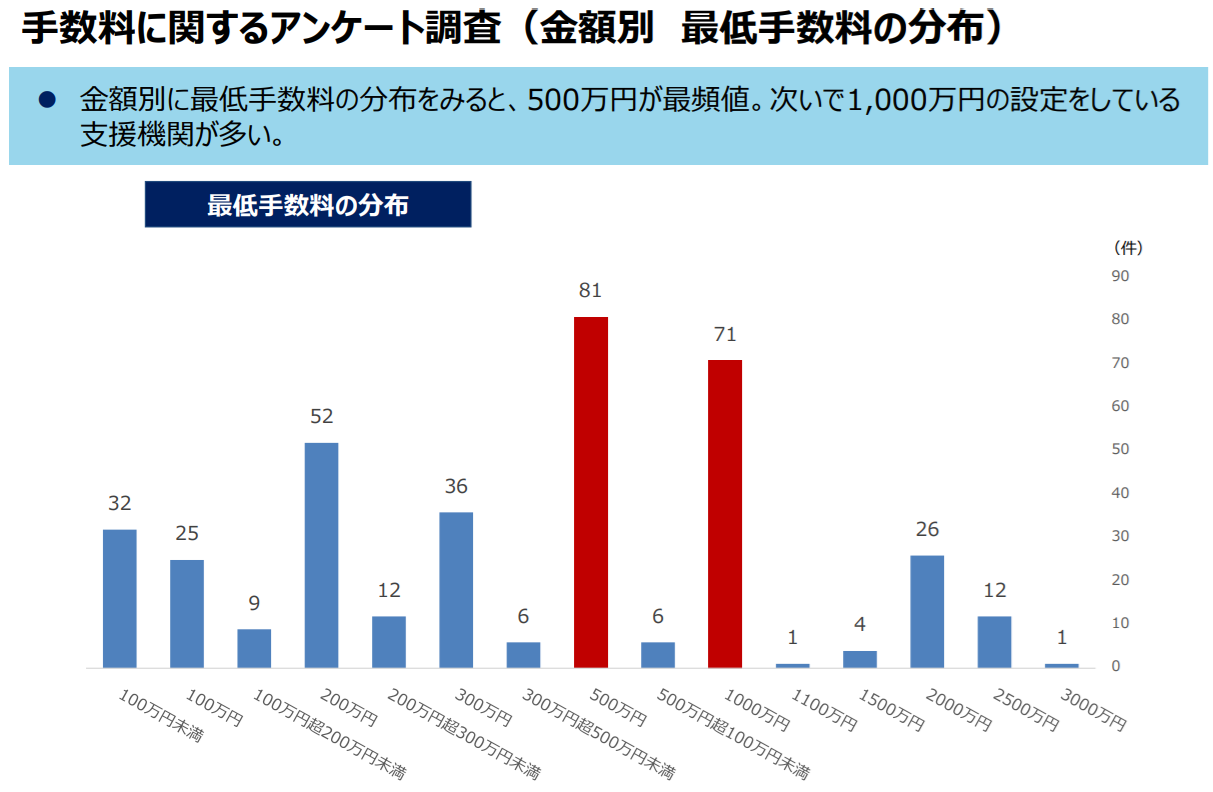

経済産業省が公表している国内のM&A事業者である「M&A支援機関」の設定している最低報酬金額の分布に関するデータは以下の通りとなります。

引用:中小企業庁財務課「M&A支援機関登録制度実績報告等について」

M&A業者によっては、最低報酬額100万円で対応するところもあれば最低報酬額3,000万円で対応するところもあり、500万円や1,000万円で設定するM&A業者が多いという結果になっています。

これを見ても、M&A業者選びには慎重になるべきだと思います。

仲介手数料が成約率に与える影響

「M&Aが成約しやすそうだから」という理由で大手のM&A業者を選ばれる方もたまにいらっしゃいますが、手数料の高さが成約率に与える影響を無視している方も多いです。

M&Aにおいて成約率が高まるのは、「たくさんの譲受先がいる」という要素だけでなく、「譲渡側の金額目線と譲受先の金額目線のギャップ」も当然影響します。

「売手が安ければ売りたくない」ように、「買手は高ければ買いたくない」のです。

前述の通り、M&A仲介手数料というのは単なる中間マージンですので、M&A業者が譲渡側の手数料を上げると、譲受側としてはその分高額な案件になってしまい「高いからやめておこうか」になります。

つまり、譲渡側が高い仲介手数料のM&A業者に依頼すると、「本来M&A検討してくれるはずだった譲受候補先が金額条件がネックで検討してくれなくなってしまう」という機会損失が生まれるのです。

また、「大手であれば譲受候補先が多い」というのは必ずしも正解ではありません。

M&Aというのは確率的に同業や近い業種の会社同士が行うことが多いので、M&A業者は受託している案件と同業や近い業種の譲受候補先を開拓していくことになります。この結果何が起こるかというと、M&A業者にストックされていく買収ニーズというのは過去手掛けた案件と同じか近い業種に集中するようになります。

そのため、同じ業種の案件に絞っているM&A業者と全方位的に案件を扱っているM&A業者では、把握している買収ニーズの質と量に差が生じます。

譲受候補先を探索するという点において、全方位型の大手M&A業者よりも特定業種の専門M&A業者の方が有利であることも少なくないことは覚えておくとよいでしょう。

補助金のご利用も可能

当社は、中小企業庁の指定する「M&A支援機関」ですので、M&A仲介手数料にもご利用いただける「事業承継・引継ぎ補助金」の申請も可能です。

こちらは公募要領に変更が加わることもございますが、概ね費用の1/2~2/3で上限600万円程度の費用補填型の補助金です。

最低報酬額が安価なM&A業者を選び、この補助金を併用することでM&A仲介手数料に対する負担感はかなり和らぐケースも多いので、是非ご利用下さい。

お問合せ

お問合せは以下のフォームよりご入力下さい。

-2.png?1772234235)